第一章 總則

第一條 為規(guī)范實(shí)物期權(quán)評(píng)估行為,保護(hù)資產(chǎn)評(píng)估當(dāng)事人合法權(quán)益和公共利益,根據(jù)《資產(chǎn)評(píng)估基本準(zhǔn)則》制定本指導(dǎo)意見(jiàn)。

第二條 本指導(dǎo)意見(jiàn)所稱實(shí)物期權(quán),是指附著于企業(yè)整體資產(chǎn)或者單項(xiàng)資產(chǎn)上的非人為設(shè)計(jì)的選擇權(quán),即指現(xiàn)實(shí)中存在的發(fā)展或者增長(zhǎng)機(jī)會(huì)、收縮或者退出機(jī)會(huì)等。相應(yīng)企業(yè)或者資產(chǎn)的實(shí)際控制人在未來(lái)可以執(zhí)行這種選擇權(quán),并且預(yù)期通過(guò)執(zhí)行這種選擇權(quán)能帶來(lái)經(jīng)濟(jì)利益。

第三條 本指導(dǎo)意見(jiàn)所稱實(shí)物期權(quán)評(píng)估,是指資產(chǎn)評(píng)估機(jī)構(gòu)及其資產(chǎn)評(píng)估專業(yè)人員遵守法律、行政法規(guī)和資產(chǎn)評(píng)估準(zhǔn)則,根據(jù)委托對(duì)評(píng)估基準(zhǔn)日特定目的下附著于企業(yè)整體資產(chǎn)或者單項(xiàng)資產(chǎn)上的實(shí)物期權(quán)進(jìn)行識(shí)別、評(píng)定、估算,并出具資產(chǎn)評(píng)估報(bào)告的專業(yè)服務(wù)行為。

第四條 企業(yè)整體資產(chǎn)或者單項(xiàng)資產(chǎn)可能會(huì)附帶一種或者多種實(shí)物期權(quán)。當(dāng)資產(chǎn)中附帶的實(shí)物期權(quán)經(jīng)初步判斷其價(jià)值可以忽視時(shí),可以不評(píng)估該實(shí)物期權(quán)的價(jià)值。

第五條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)遵守本指導(dǎo)意見(jiàn)。

第二章 基本遵循

第六條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)掌握期權(quán)定價(jià)理論知識(shí),具備實(shí)物期權(quán)評(píng)估的專業(yè)知識(shí),具有實(shí)物期權(quán)評(píng)估的專業(yè)能力。

第七條 實(shí)物期權(quán)的價(jià)值依附于相應(yīng)資產(chǎn),資產(chǎn)評(píng)估專業(yè)人員進(jìn)行實(shí)物期權(quán)價(jià)值評(píng)估,應(yīng)當(dāng)根據(jù)評(píng)估目的和評(píng)估對(duì)象的具體情況選擇恰當(dāng)?shù)膬r(jià)值類型。

第八條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)堅(jiān)持獨(dú)立、客觀、公正的原則,盡可能獲取充分、可靠的信息,并基于信息進(jìn)行審慎分析、估算和形成專業(yè)意見(jiàn)。

第九條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)合理使用評(píng)估假設(shè)和限制條件,理解并恰當(dāng)運(yùn)用期權(quán)價(jià)值評(píng)估的程序和方法,形成評(píng)估結(jié)論。

第十條 需要評(píng)估實(shí)物期權(quán)時(shí),應(yīng)當(dāng)在資產(chǎn)評(píng)估委托合同中予以明確。委托人或者被評(píng)估單位應(yīng)當(dāng)提供實(shí)物期權(quán)評(píng)估的相關(guān)資料,并對(duì)資料的真實(shí)性、完整性、合法性負(fù)責(zé)。

第三章 評(píng)估對(duì)象

第十一條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù)涉及的實(shí)物期權(quán)主要包括增長(zhǎng)期權(quán)和退出期權(quán)等。

第十二條 增長(zhǎng)期權(quán)是指在現(xiàn)有基礎(chǔ)上增加投資或者資產(chǎn),從而可以擴(kuò)大業(yè)務(wù)規(guī)模或者擴(kuò)展經(jīng)營(yíng)范圍的期權(quán)。

第十三條 退出期權(quán)是指在前景不好的情況下,可以按照合理價(jià)格部分或者全部變現(xiàn)資產(chǎn),或者低成本地改變資產(chǎn)用途,從而收縮業(yè)務(wù)規(guī)模或者范圍以至退出經(jīng)營(yíng)的期權(quán)。

第四章 操作要求

第十四條 資產(chǎn)評(píng)估專業(yè)人員評(píng)估實(shí)物期權(quán),應(yīng)當(dāng)按照識(shí)別期權(quán)、判斷條件、估計(jì)參數(shù)、估算價(jià)值四個(gè)步驟進(jìn)行。

第十五條 資產(chǎn)評(píng)估專業(yè)人員評(píng)估企業(yè)整體或者單項(xiàng)資產(chǎn)附帶的實(shí)物期權(quán),應(yīng)當(dāng)全面了解有關(guān)資產(chǎn)的情況以及資產(chǎn)未來(lái)使用前景和機(jī)會(huì),識(shí)別不可忽視的實(shí)物期權(quán),明確實(shí)物期權(quán)的標(biāo)的資產(chǎn)、期權(quán)種類、行權(quán)價(jià)格、行權(quán)期限等。

第十六條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)根據(jù)有關(guān)參數(shù)所需信息的可獲取性和可靠性,判斷是否具備評(píng)估條件。不具備實(shí)物期權(quán)評(píng)估條件時(shí),應(yīng)當(dāng)終止實(shí)物期權(quán)評(píng)估。

第十七條 實(shí)物期權(quán)評(píng)估中的參數(shù)通常包括標(biāo)的資產(chǎn)的評(píng)估基準(zhǔn)日價(jià)值、波動(dòng)率、行權(quán)價(jià)格、行權(quán)期限和無(wú)風(fēng)險(xiǎn)收益率等。

標(biāo)的資產(chǎn)即實(shí)物期權(quán)所對(duì)應(yīng)的基礎(chǔ)資產(chǎn)。增長(zhǎng)期權(quán)是買方期權(quán),其標(biāo)的資產(chǎn)是當(dāng)前資產(chǎn)帶來(lái)的潛在業(yè)務(wù)或者項(xiàng)目;退出期權(quán)是賣方期權(quán),其標(biāo)的資產(chǎn)是實(shí)物期權(quán)所依附的當(dāng)前資產(chǎn)。

波動(dòng)率是指預(yù)期標(biāo)的資產(chǎn)收益率的標(biāo)準(zhǔn)差。波動(dòng)率可以通過(guò)類比風(fēng)險(xiǎn)相近資產(chǎn)的波動(dòng)率確定,也可以根據(jù)標(biāo)的資產(chǎn)以往價(jià)格相對(duì)變動(dòng)情況估計(jì)出歷史波動(dòng)率,再根據(jù)未來(lái)風(fēng)險(xiǎn)變化情況進(jìn)行調(diào)整確定。

行權(quán)價(jià)格是指實(shí)物期權(quán)行權(quán)時(shí),買進(jìn)或者賣出標(biāo)的資產(chǎn)支付或者獲得的金額。增長(zhǎng)期權(quán)的行權(quán)價(jià)格是形成標(biāo)的資產(chǎn)所需要的投資金額。退出期權(quán)的行權(quán)價(jià)格是標(biāo)的資產(chǎn)在未來(lái)行權(quán)時(shí)間可以賣出的價(jià)格,或者在可以轉(zhuǎn)換用途情況下,標(biāo)的資產(chǎn)在行權(quán)時(shí)間的價(jià)值。

行權(quán)期限是指評(píng)估基準(zhǔn)日至實(shí)物期權(quán)行權(quán)時(shí)間之間的時(shí)間長(zhǎng)度。實(shí)物期權(quán)通常沒(méi)有準(zhǔn)確的行權(quán)期限,可以按照預(yù)計(jì)的最佳行權(quán)時(shí)間估計(jì)行權(quán)期限。

無(wú)風(fēng)險(xiǎn)收益率是指不存在違約風(fēng)險(xiǎn)的收益率,可以參照剩余期限與實(shí)物期權(quán)行權(quán)期限相同或者相近的國(guó)債到期收益率確定。

第十八條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)根據(jù)實(shí)物期權(quán)的類型,選擇適當(dāng)?shù)钠跈?quán)定價(jià)模型,常用的期權(quán)定價(jià)模型包括布萊克-舒爾斯模型、二項(xiàng)樹(shù)模型等。對(duì)測(cè)算出的實(shí)物期權(quán)價(jià)值,應(yīng)當(dāng)進(jìn)行必要的合理性檢驗(yàn)。

第五章 披露要求

第十九條 執(zhí)行有關(guān)資產(chǎn)評(píng)估業(yè)務(wù)涉及實(shí)物期權(quán)評(píng)估,應(yīng)當(dāng)在資產(chǎn)評(píng)估報(bào)告中予以披露。

第二十條 資產(chǎn)評(píng)估專業(yè)人員編制涉及實(shí)物期權(quán)評(píng)估的資產(chǎn)評(píng)估報(bào)告,除了符合《資產(chǎn)評(píng)估執(zhí)業(yè)準(zhǔn)則——資產(chǎn)評(píng)估報(bào)告》的披露要求外,還應(yīng)當(dāng)披露實(shí)物期權(quán)的種類、標(biāo)的資產(chǎn)、行權(quán)期限、選擇的評(píng)估方法和模型,以及實(shí)物期權(quán)評(píng)估結(jié)論等。

第二十一條 執(zhí)行涉及實(shí)物期權(quán)評(píng)估的業(yè)務(wù),應(yīng)當(dāng)在資產(chǎn)評(píng)估報(bào)告中對(duì)實(shí)物期權(quán)的或有資產(chǎn)屬性給予必要的提醒。

第六章 附則

第二十二條 本指導(dǎo)意見(jiàn)自2017年10月1日起施行。中國(guó)資產(chǎn)評(píng)估協(xié)會(huì)于2011年12月30日發(fā)布的《關(guān)于印發(fā)〈實(shí)物期權(quán)評(píng)估指導(dǎo)意見(jiàn)(試行)〉的通知》(中評(píng)協(xié)〔2011〕229號(hào))同時(shí)廢止。

附:1.常見(jiàn)的實(shí)物期權(quán)(供參考)

2.常用的期權(quán)定價(jià)模型(供參考)

3.評(píng)估結(jié)論的合理性檢驗(yàn)(供參考)

附1

常見(jiàn)的實(shí)物期權(quán)

(供參考)

對(duì)實(shí)物期權(quán)可以從不同角度進(jìn)行分類。資產(chǎn)評(píng)估專業(yè)人員在執(zhí)行資產(chǎn)評(píng)估業(yè)務(wù)時(shí),可能涉及到的實(shí)物期權(quán)主要包括增長(zhǎng)期權(quán)和退出期權(quán)等。

增長(zhǎng)期權(quán)是在現(xiàn)有基礎(chǔ)上增加投資和資產(chǎn),從而擴(kuò)大業(yè)務(wù)規(guī)模或者擴(kuò)展經(jīng)營(yíng)范圍的期權(quán)。常見(jiàn)的增長(zhǎng)期權(quán)包括實(shí)業(yè)項(xiàng)目進(jìn)行追加投資的期權(quán),分階段投資或者戰(zhàn)略進(jìn)入下一個(gè)階段的期權(quán),利用原有有形和無(wú)形資產(chǎn)擴(kuò)大經(jīng)營(yíng)規(guī)模或者增加新產(chǎn)品、新業(yè)務(wù)的期權(quán),文化藝術(shù)品以及影視作品開(kāi)發(fā)實(shí)物衍生產(chǎn)品或者演繹作品的期權(quán)等。

退出期權(quán)指在前景不好的情況下,可以按照合理價(jià)格即沒(méi)有明顯損失地部分或者全部變賣資產(chǎn),或者低成本地改變資產(chǎn)用途,從而收縮業(yè)務(wù)規(guī)模或者范圍以至退出經(jīng)營(yíng)的期權(quán)。常見(jiàn)的退出期權(quán)包括房地產(chǎn)類資產(chǎn)按接近或者超過(guò)購(gòu)置成本的價(jià)格轉(zhuǎn)讓,制造業(yè)中的通用設(shè)備根據(jù)業(yè)務(wù)前景而改變用途,股權(quán)投資約定退出條款等形成的期權(quán)。

現(xiàn)實(shí)中的企業(yè)整體與單項(xiàng)資產(chǎn)可能附帶一些實(shí)物期權(quán)。實(shí)物期權(quán)的價(jià)值評(píng)估較為復(fù)雜,為平衡評(píng)估工作量與評(píng)估結(jié)論的準(zhǔn)確性和穩(wěn)健性,應(yīng)當(dāng)從可能發(fā)現(xiàn)的實(shí)物期權(quán)中選出不可忽視的實(shí)物期權(quán)加以評(píng)估。

不可忽視的實(shí)物期權(quán)可以根據(jù)實(shí)物期權(quán)的重要性和相互關(guān)系進(jìn)行分析判斷。

實(shí)物期權(quán)的重要性可以根據(jù)以下標(biāo)準(zhǔn)進(jìn)行評(píng)價(jià):

(1)標(biāo)的資產(chǎn)范圍或者價(jià)值越大越重要。如評(píng)估企業(yè)價(jià)值時(shí),以企業(yè)價(jià)值為標(biāo)的資產(chǎn)的實(shí)物期權(quán)比以某個(gè)業(yè)務(wù)部門為標(biāo)的資產(chǎn)的實(shí)物期權(quán)更為重要。

(2)實(shí)物期權(quán)執(zhí)行的可能性越大越重要。在其他條件相同的情況下,實(shí)值實(shí)物期權(quán)比虛值實(shí)物期權(quán)重要;實(shí)物期權(quán)的實(shí)值越深越重要;實(shí)物期權(quán)的期限越近越重要;標(biāo)的資產(chǎn)擁有方具備的執(zhí)行實(shí)物期權(quán)的資源越充足越重要。

執(zhí)行實(shí)物期權(quán)的資源多種多樣,增長(zhǎng)實(shí)物期權(quán)最重要的資源是對(duì)相應(yīng)業(yè)務(wù)的壟斷權(quán),包括來(lái)自于政府或者市場(chǎng)的特許權(quán)、來(lái)自于技術(shù)專利的獨(dú)占權(quán),以及長(zhǎng)期的買賣或者合作關(guān)系、產(chǎn)品或者業(yè)務(wù)預(yù)定合同等。

實(shí)物期權(quán)的相互關(guān)系可以根據(jù)以下標(biāo)準(zhǔn)進(jìn)行評(píng)價(jià):

(1)多個(gè)實(shí)物期權(quán)之間有互斥關(guān)系或者替代關(guān)系,即選擇執(zhí)行了其中一個(gè)實(shí)物期權(quán),其他實(shí)物期權(quán)就不能或者不必要執(zhí)行,則應(yīng)當(dāng)選擇其中最重要的實(shí)物期權(quán)。

(2)多個(gè)實(shí)物期權(quán)之間有互補(bǔ)關(guān)系,則根據(jù)執(zhí)行的可能性都選或者都不選為評(píng)估對(duì)象。有互補(bǔ)關(guān)系的實(shí)物期權(quán)常見(jiàn)的是各種可能的機(jī)會(huì)之間有戰(zhàn)略協(xié)同性的期權(quán)。

(3)多個(gè)實(shí)物期權(quán)之間有因果關(guān)系或者前后關(guān)系,則根據(jù)執(zhí)行的可能性只選在前或者為因的實(shí)物期權(quán)進(jìn)行評(píng)估。

附2

常用的期權(quán)定價(jià)模型

(供參考)

評(píng)估實(shí)物期權(quán)的價(jià)值可以選擇和應(yīng)用多種期權(quán)定價(jià)方法或者模型。到目前為止,理論上合理、應(yīng)用上方便的模型主要有布萊克-舒爾斯模型(Black-Scholes Model)和二項(xiàng)樹(shù)模型(Binomial Model)等。

1.布萊克-舒爾斯模型及其應(yīng)用

布萊克-舒爾斯模型,也稱為布萊克-舒爾斯-默頓模型(Black-Scholes-Merton Model),針對(duì)無(wú)紅利流量情況下歐式期權(quán)的價(jià)值評(píng)估,考慮了標(biāo)的資產(chǎn)評(píng)估基準(zhǔn)日價(jià)值(S)及其波動(dòng)率(s)、期權(quán)行權(quán)價(jià)格(X)、行權(quán)期限(T)、無(wú)風(fēng)險(xiǎn)收益率(r)五大因素以確定期權(quán)價(jià)值。模型形式為:

買方期權(quán)價(jià)值C0 = SN(d1)-Xe-rTN(d2)

賣方期權(quán)價(jià)值P0 = Xe-rTN(-d2)-SN(-d1)

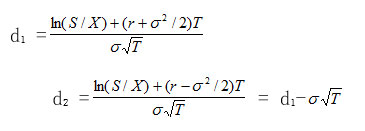

其中,C0和P0分別代表歐式買方期權(quán)和賣方期權(quán)的價(jià)值;e-rT代表連續(xù)復(fù)利下的現(xiàn)值系數(shù);N(d1) 和 N(d2)分別表示在標(biāo)準(zhǔn)正態(tài)分布下,變量小于d1和d2時(shí)的累計(jì)概率。d1和d2的取值如下:

選擇布萊克-舒爾斯模型估算實(shí)物期權(quán)價(jià)值的步驟如下:

第一步,估計(jì)有關(guān)參數(shù)數(shù)據(jù)。

第二步,計(jì)算d1和d2。

第三步,求解N(d1)和N(d2)。

第四步,計(jì)算買方期權(quán)或者賣方期權(quán)的價(jià)值。

2.二項(xiàng)樹(shù)模型及其應(yīng)用

二項(xiàng)樹(shù)模型可以用于計(jì)算歐式期權(quán)價(jià)值,也可以在一定程度上計(jì)算美式期權(quán)的價(jià)值。一期二項(xiàng)樹(shù)和兩期二項(xiàng)樹(shù)的期權(quán)價(jià)值模型分別為:

f = e-rT[pfu+(1-p)fd]

f = e-2rt[p2fuu+2p(1-p)fud+(1-p)2fdd]

其中,f代表買方期權(quán)或者賣方期權(quán)的價(jià)值,T代表期權(quán)行權(quán)期限,t代表每期的時(shí)間長(zhǎng)度。p 被稱為假概率,在模型中的數(shù)學(xué)地位相當(dāng)于標(biāo)的資產(chǎn)價(jià)格在一期中上升的概率;相應(yīng)地,(1-p) 相當(dāng)于標(biāo)的資產(chǎn)價(jià)格在一期中下降的概率。p一般不需要經(jīng)過(guò)專門估計(jì),而是可以依據(jù)其他參數(shù)計(jì)算出來(lái),這也是它被稱為假概率的原因。u、d分別代表標(biāo)的資產(chǎn)價(jià)值一次上升后為原來(lái)的倍數(shù)和一次下降后為原來(lái)的倍數(shù)。fu、fuu分別代表標(biāo)的資產(chǎn)價(jià)值一次和兩次上升后期權(quán)的價(jià)值;fd、fdd分別代表標(biāo)的資產(chǎn)價(jià)值一次和兩次下降后期權(quán)的價(jià)值。fud代表標(biāo)的資產(chǎn)價(jià)值一次上升和一次下降后期權(quán)的價(jià)值。

在多期二項(xiàng)樹(shù)下可以通過(guò)判斷在各期末實(shí)物期權(quán)提前執(zhí)行的必要性倒推計(jì)算各期末實(shí)物期權(quán)的價(jià)值,從而可以計(jì)算美式實(shí)物期權(quán)的評(píng)估基準(zhǔn)日價(jià)值。

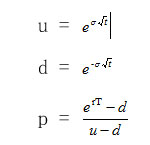

u、d、p的取值可以根據(jù)實(shí)際情況進(jìn)行專門估計(jì),也可以根據(jù)公式計(jì)算確定。計(jì)算u、d、p的最簡(jiǎn)單公式如下:

在應(yīng)用二項(xiàng)樹(shù)模型時(shí),可以根據(jù)需要將期權(quán)的行權(quán)期限劃分為任意多個(gè)變化期,從而可以增加在期權(quán)到期時(shí)標(biāo)的資產(chǎn)價(jià)值及對(duì)應(yīng)的期權(quán)價(jià)值的可能值。一般而言,劃分的期數(shù)越多,評(píng)估結(jié)論越精確。在實(shí)物期權(quán)的評(píng)估中,由于基礎(chǔ)數(shù)據(jù)的估計(jì)不可能很準(zhǔn)確,通過(guò)增加期數(shù)提高評(píng)估結(jié)論的準(zhǔn)確性意義不大。從實(shí)際評(píng)估效果考慮,建議一般采用一期或者兩期二項(xiàng)樹(shù)模型即可。

選擇二項(xiàng)樹(shù)模型估算實(shí)物期權(quán)價(jià)值的步驟如下:

第一步,計(jì)算u、d和p。

第二步,計(jì)算到期實(shí)物期權(quán)的各種可能值,如一期二項(xiàng)樹(shù)下為fu 和fd;兩期二項(xiàng)樹(shù)下為fuu、fud和fdd。

第三步,計(jì)算實(shí)物期權(quán)到期的期望價(jià)值,如一期二項(xiàng)樹(shù)下為pfu + (1-p)fd;兩期二項(xiàng)樹(shù)下為p2fuu + 2p(1-p)fud + (1-p)2fdd。

第四步,按無(wú)風(fēng)險(xiǎn)收益率折現(xiàn)上述期望價(jià)值,得出實(shí)物期權(quán)的評(píng)估基準(zhǔn)日價(jià)值。

3.評(píng)估模型的選擇

布萊克-舒爾斯模型和二項(xiàng)樹(shù)模型都可以用于計(jì)算買方期權(quán)和賣方期權(quán)的價(jià)值。布萊克-舒爾斯模型針對(duì)歐式期權(quán)的定價(jià),是連續(xù)時(shí)間下的期權(quán)定價(jià)模型;二項(xiàng)樹(shù)模型是離散時(shí)間下的期權(quán)定價(jià)模型,理論上對(duì)于歐式期權(quán)和美式期權(quán)都適用,但多數(shù)情況下應(yīng)用不很方便。美式期權(quán)和歐式期權(quán)都只有一次執(zhí)行機(jī)會(huì)。在其他條件相同的情況下,美式期權(quán)價(jià)值不會(huì)超過(guò)對(duì)應(yīng)的歐式期權(quán)很多。當(dāng)標(biāo)的資產(chǎn)在期權(quán)行權(quán)期限內(nèi)沒(méi)有紅利流量的情況下,美式買方期權(quán)和歐式買方期權(quán)價(jià)值完全相同。在期權(quán)行權(quán)期限內(nèi)有紅利流量的情況下,應(yīng)用布萊克-舒爾斯模型評(píng)估可能會(huì)在一定程度上低估期權(quán)的價(jià)值,可以考慮采用針對(duì)紅利的布萊克-舒爾斯模型的變形來(lái)評(píng)估。

在極限意義上(即每期時(shí)間為無(wú)限短的情況下),布萊克-舒爾斯模型和二項(xiàng)樹(shù)模型的評(píng)估結(jié)論相同。在估算實(shí)物期權(quán)價(jià)值時(shí),可以根據(jù)參數(shù)估計(jì)和計(jì)算方便的原則,選擇采用布萊克-舒爾斯模型或者二項(xiàng)樹(shù)模型。

4.有關(guān)評(píng)估參數(shù)的估計(jì)

評(píng)估實(shí)物期權(quán)所需的參數(shù)通常包括標(biāo)的資產(chǎn)評(píng)估基準(zhǔn)日價(jià)值(S)及其波動(dòng)率(s)、行權(quán)價(jià)格(X)、行權(quán)期限(T)以及無(wú)風(fēng)險(xiǎn)收益率(r)等。

標(biāo)的資產(chǎn)即實(shí)物期權(quán)所對(duì)應(yīng)的基礎(chǔ)資產(chǎn)。增長(zhǎng)期權(quán)的標(biāo)的資產(chǎn)是當(dāng)前資產(chǎn)帶來(lái)的潛在業(yè)務(wù)或者項(xiàng)目;退出期權(quán)的標(biāo)的資產(chǎn)是實(shí)物期權(quán)所依附的當(dāng)前資產(chǎn)。在估算實(shí)物期權(quán)價(jià)值時(shí),標(biāo)的資產(chǎn)的評(píng)估基準(zhǔn)日價(jià)值可以根據(jù)成本法、收益法等適當(dāng)?shù)姆椒ㄟM(jìn)行評(píng)估,但應(yīng)當(dāng)明確標(biāo)的資產(chǎn)的評(píng)估價(jià)值中沒(méi)有包含資產(chǎn)中的實(shí)物期權(quán)價(jià)值。

波動(dòng)率是指預(yù)期標(biāo)的資產(chǎn)收益率的標(biāo)準(zhǔn)差,即標(biāo)的資產(chǎn)在期權(quán)行權(quán)期限內(nèi)無(wú)紅利流量的情況下,其價(jià)值相對(duì)變動(dòng)的標(biāo)準(zhǔn)差。可以通過(guò)類比風(fēng)險(xiǎn)相近資產(chǎn)的波動(dòng)率確定,也可以根據(jù)資產(chǎn)以往價(jià)格相對(duì)變動(dòng)情況確定歷史波動(dòng)率,再根據(jù)未來(lái)風(fēng)險(xiǎn)變化情況進(jìn)行調(diào)整確定。

行權(quán)價(jià)格是指執(zhí)行實(shí)物期權(quán)時(shí),買進(jìn)或者賣出相應(yīng)資產(chǎn)所支付或者獲得的金額。增長(zhǎng)期權(quán)的行權(quán)價(jià)格是形成標(biāo)的資產(chǎn)投資所需要的金額;退出期權(quán)的行權(quán)價(jià)格是標(biāo)的資產(chǎn)在未來(lái)行權(quán)時(shí)間可以賣出的價(jià)格,或者在可以轉(zhuǎn)換用途情況下,標(biāo)的資產(chǎn)在行權(quán)時(shí)間的價(jià)值。

行權(quán)期限是指評(píng)估基準(zhǔn)日至實(shí)物期權(quán)行權(quán)時(shí)間之間的時(shí)間長(zhǎng)度。實(shí)物期權(quán)通常沒(méi)有準(zhǔn)確的行權(quán)期限,可以按照預(yù)計(jì)的最佳行權(quán)時(shí)間估計(jì)行權(quán)期限。通常可以根據(jù)穩(wěn)健原則通過(guò)適當(dāng)?shù)凸佬袡?quán)期限而減少其估計(jì)難度。

無(wú)風(fēng)險(xiǎn)收益率是指不存在違約風(fēng)險(xiǎn)的收益率,可以參照剩余期限與實(shí)物期權(quán)行權(quán)期限相同或者相近的國(guó)債到期收益率確定。

附3

評(píng)估結(jié)論的合理性檢驗(yàn)

(供參考)

實(shí)物期權(quán)價(jià)值評(píng)估較為復(fù)雜,為確保評(píng)估結(jié)論的合理性,建議根據(jù)下表中的基本變量關(guān)系對(duì)評(píng)估結(jié)論進(jìn)行合理性檢驗(yàn),防止出現(xiàn)方向性錯(cuò)誤。

評(píng)估結(jié)論合理性檢驗(yàn)表

變量名稱 | 變量符號(hào) | 與買方期權(quán)價(jià)值的關(guān)系 | 與賣方期權(quán)價(jià)值的關(guān)系 |

標(biāo)的資產(chǎn)價(jià)值 | S | 同向 | 反向 |

行權(quán)價(jià)格 | X | 反向 | 同向 |

行權(quán)期限 | T | 同向 | 同向 |

波動(dòng)率 | s | 同向 | 同向 |

無(wú)風(fēng)險(xiǎn)收益率 | r | 同向 | 反向 |